在线股票配资开户

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

1. 配资方式:股票配资有两种方式,一种是自有资金配资,即投资者使用自己的资金进行配资;另一种是杠杆配资,即投资者通过借贷资金来进行配资。两种方式各有优劣,投资者需要根据自身情况选择适合的方式。

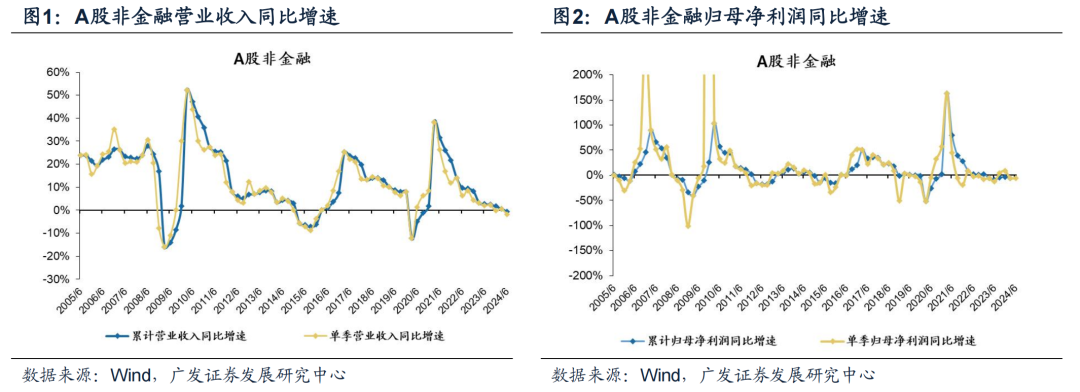

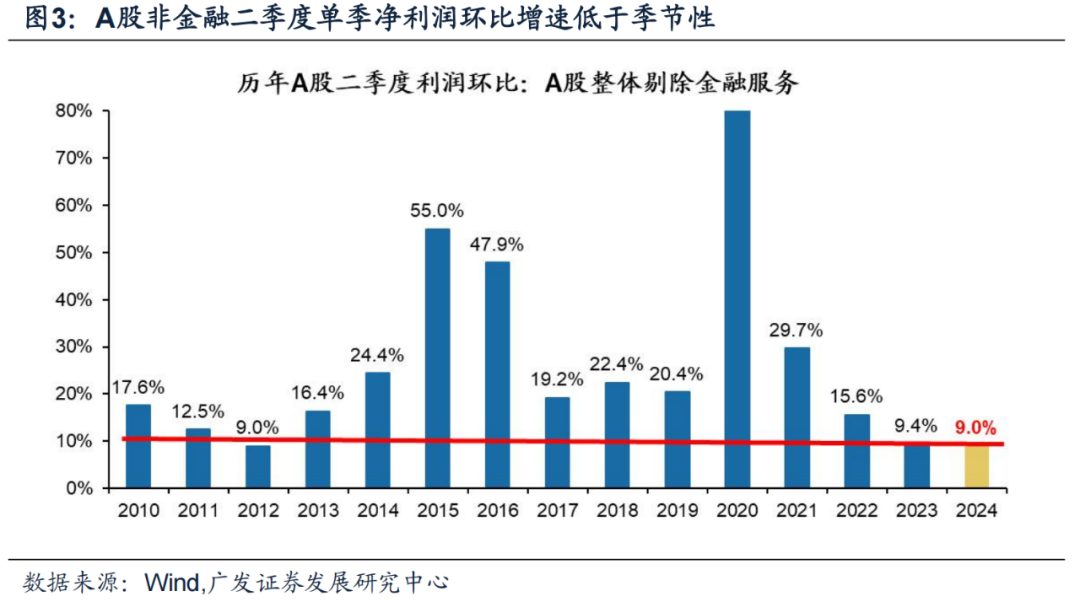

总量下行的趋势仍未扭转,A股中报营收同比及净利润同比均继续回落,单季环比显著弱于历史季节性、低于预期。A股非金融累计营收同比转负至-0.6%(一季报0.6%),累计净利润同比下滑至-5.6%(一季报-5.5%);单季净利润同比-5.8%(一季报-5.5%)。A股非金融单季环比增速低于季节性(处于13年以来最低值)。

本次非经常损益有较大影响(政府补贴、投资收益、缴税变化等),扣非后的A股非金融净利润同比也在下滑(一季报-1.6%,中报-3.1%),表明总需求疲弱之下,即使价格企稳但量仍承压,企业主业经营的恢复依然偏慢。

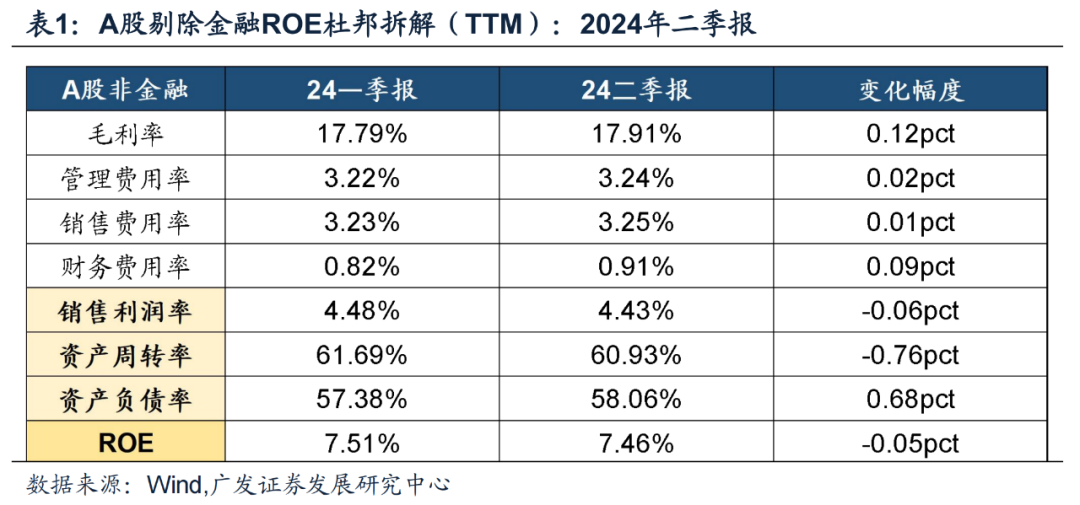

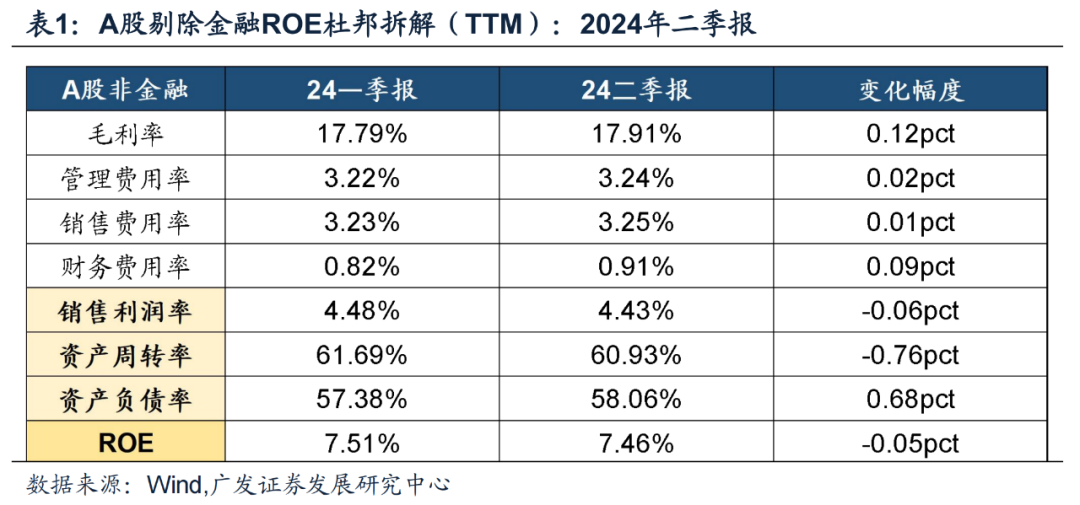

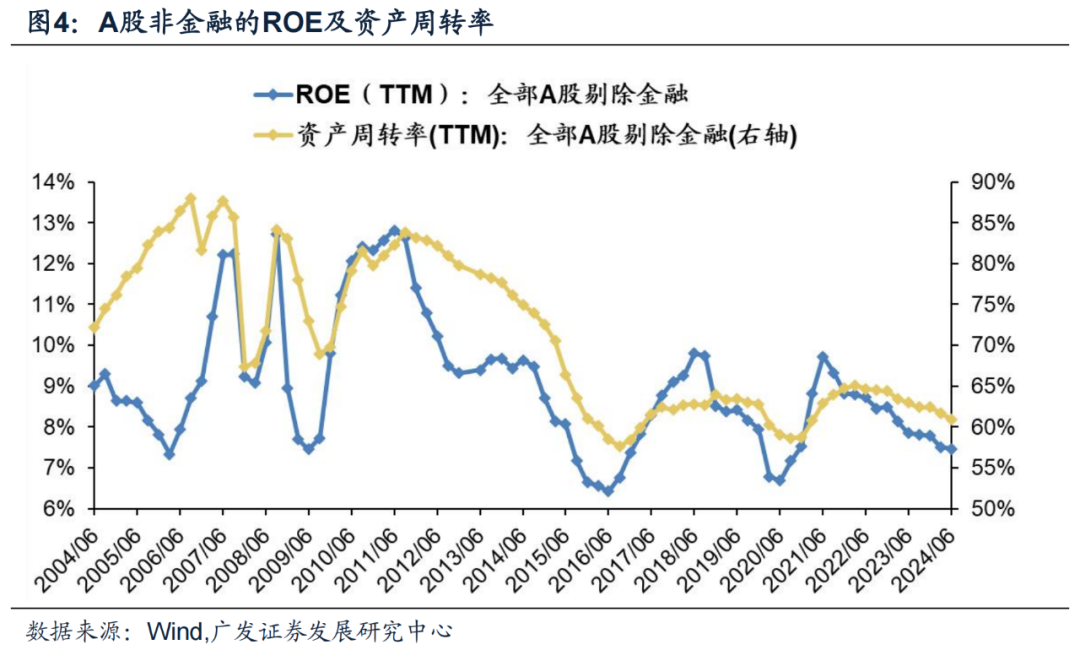

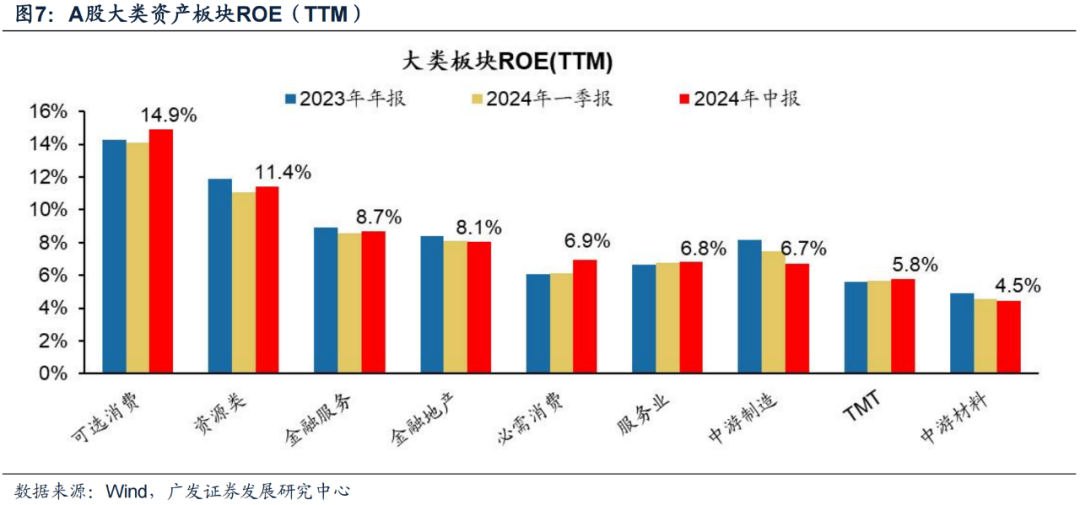

A股非金融企业的ROE尚未企稳,资产周转率下行仍是主要拖累。A股非金融24年中报ROE(TTM)为7.46%,相对于24一季报的7.51%下行0.05pct,利润率和周转率仍在下行。

销售利润率下降的主要原因是财务费用率的抬升(汇率波动产生汇兑损益),而资产周转率的下行显示A股的供需结构依然在继续变差,虽然企业收缩总供给(减少资本开支)、但营收同比下滑的速度更快。

在《大变局4:A股一季报综述》中我们提到企业正在进入“降杠杆-收缩资本开支-减少内卷-累积自由现金流-提高分红”的经营新周期,这一趋势在中报来看仍在延续。

指数比较:科创芯片的净利润同比趋势连续改善。多数宽基指数的营收同比下滑、净利润同比企稳,中证1000的营收同比转正、净利润同比改善,科创芯片的营收同比较高(22.8%)、净利润同比连续改善。创业50和创业板指的净利润同比趋势仍在下滑。

行业比较:总量下行的趋势仍未扭转,结构上的亮点值得挖掘,资源品、TMT、外需链的可选消费

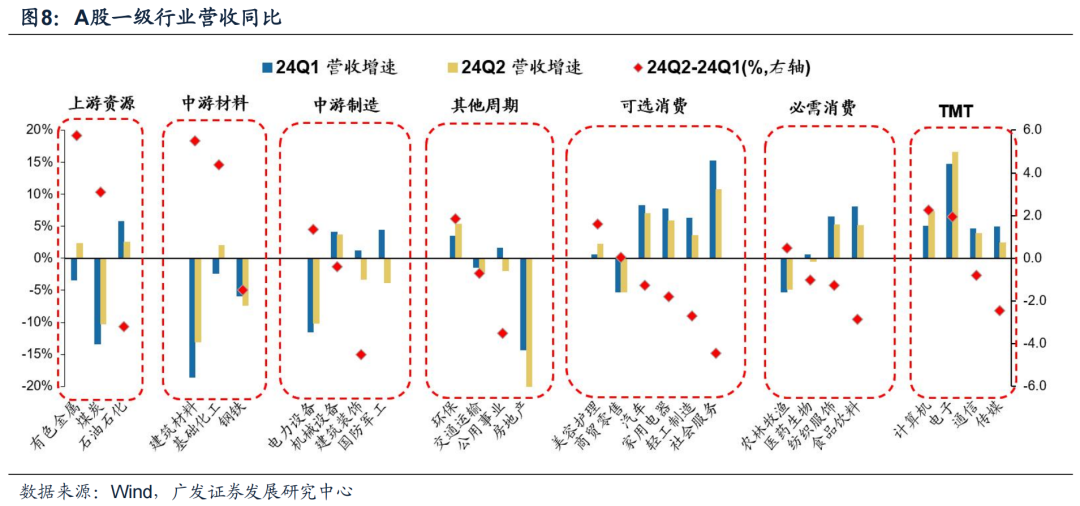

营收同比为正,且中报较一季报提速的行业:电子、计算机、环保、有色、化工、美容护理。

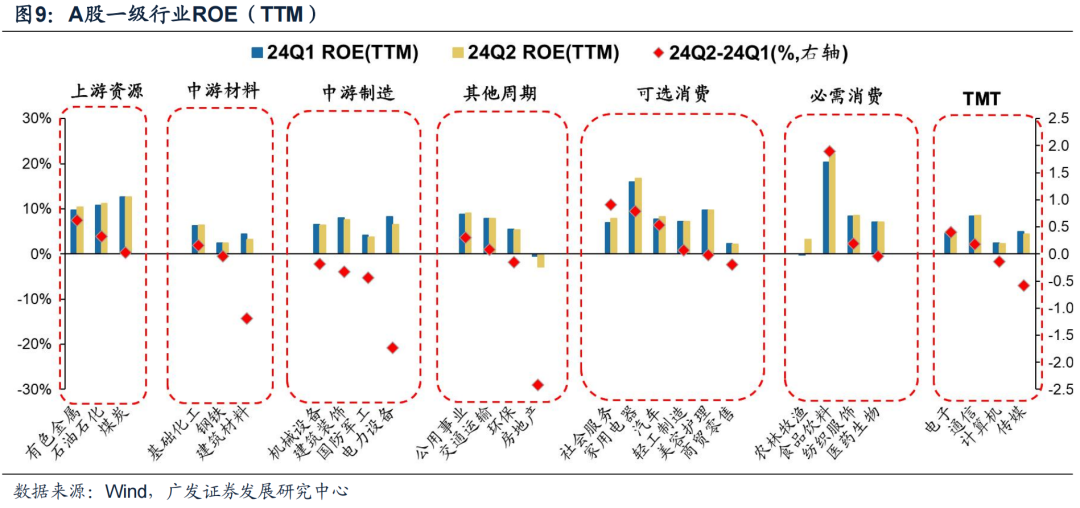

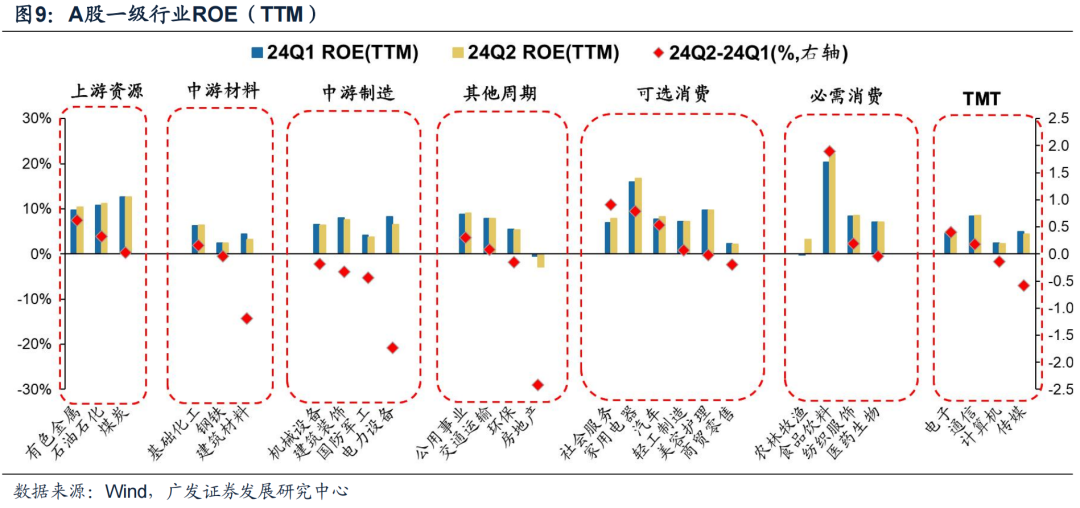

ROE改善较多的行业:可选消费(外需链)、农业、资源,具体行业为农林牧渔、社会服务、家用电器、有色金属、汽车。ROE回落较多的行业为房地产、电力设备、建筑材料、传媒。

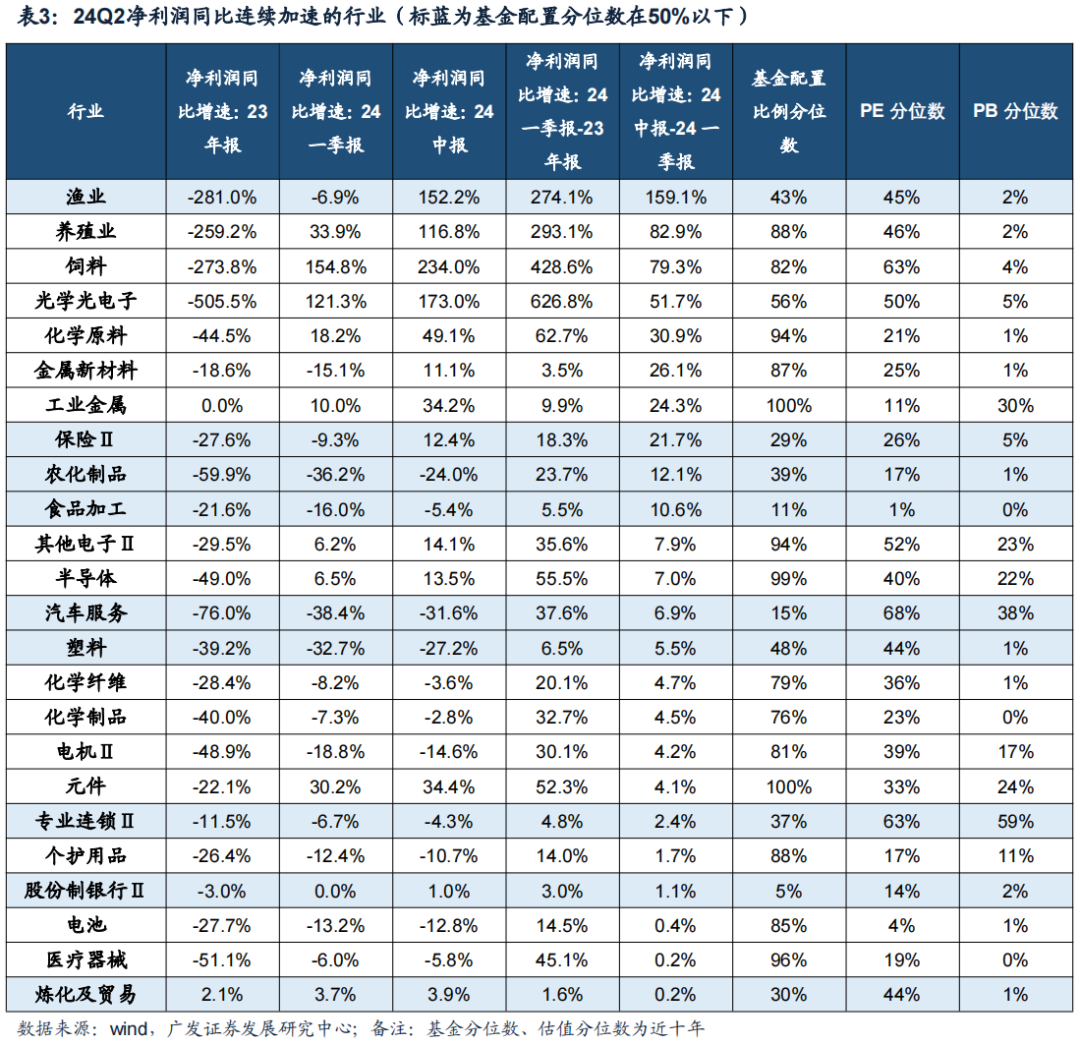

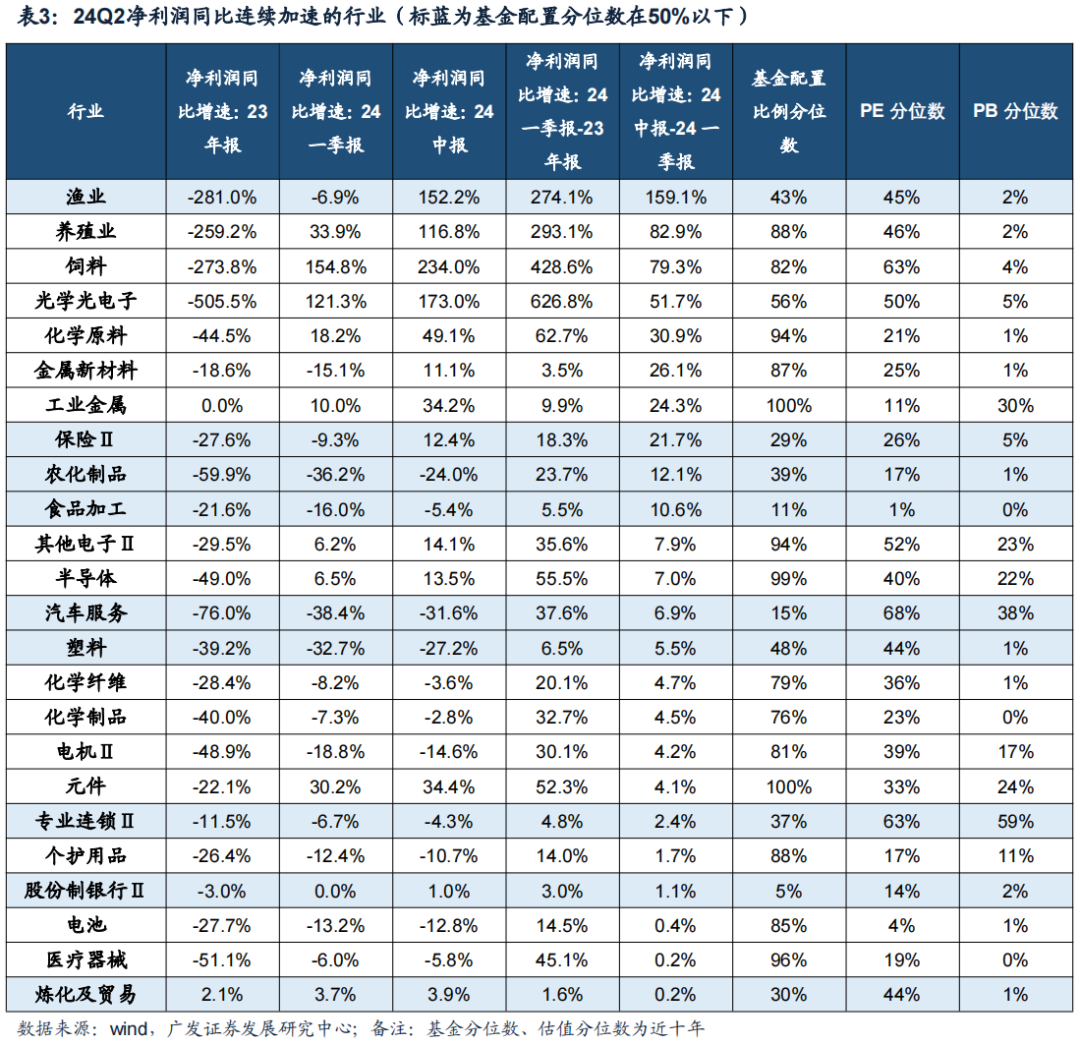

净利润同比已连续两个季度负增收敛、或正增提速的行业:资源品、化工、电子、农业等。上游资源(工业金属、炼化及贸易)、中游材料(农化制品、塑料、化学纤维、化学制品)、电子(光学光电子、半导体、元件)、农林牧渔(渔业、养殖、饲料)。

报告正文

一、 总量概览:下行的趋势仍未扭转

截止31日0时,2024年中报已披露公司数量占比100%。本报告中的净利润指归母净利润。

A股非金融中报累计及单季收入同比均回落。A股非金融中报累计收入同比增速-0.6%(一季报0.6%);A股非金融中报单季收入同比增速-1.7%(一季报0.6%)。

A股非金融中报累计及单季归母净利润同比均回落。A股非金融中报累计利润同比增速-5.6%(一季报-5.5%);A股非金融中报单季利润同比增速-5.8%(一季报-5.5%)。

A股非金融二季度单季净利润环比增速低于季节性,单季环比9.0%是2013年以来最低的单季环比表现。

A股非金融企业的ROE还没有稳定,利润率及周转率都构成了拖累。A股非金融24年中报ROE(TTM)为7.46%,相对于24一季报的7.51%下行0.05pct,主要受利润率及周转率回落拖累。销售利润率下降的主要原因是财务费用率的抬升,这里面很大程度上受到二季度汇兑损益变化的影响(去年因人民币汇率贬值产生的汇兑收益造成今年基数抬升),因此,虽然毛利率提升至17.9%,但受到财务费用率上升0.09pct的影响,销售利润率回落至4.4%。

周转率的回落表明A股的供需结构依然严峻。虽然A股非金融的资产增速已经持续下行,但由于A股营收同比降幅更快,因此周转率仍在继续回落。由于企业已经自发进入资本开支的下行周期以收缩供给,周转率的改善我们仍需要等待需求侧的变化。

《大变局4:A股一季报综述》中我们提到企业进入“降杠杆-收缩资本开支-减少内卷-累积自由现金流-提高分红”的经营新周期,这一趋势在中报来看仍延续。

大部分宽基指数营收增速继续下探但净利润同比得到改善,以中证1000为代表的小盘改善较多;科创50、创业50营收同比、净利润同比继续回落。

二、行业比较:消费及上游资源占优,地产链及TMT承压

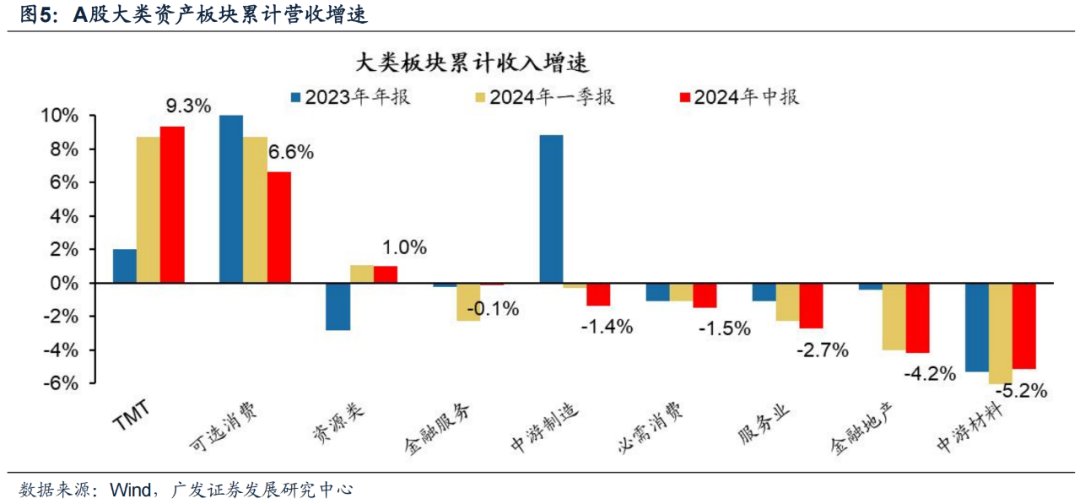

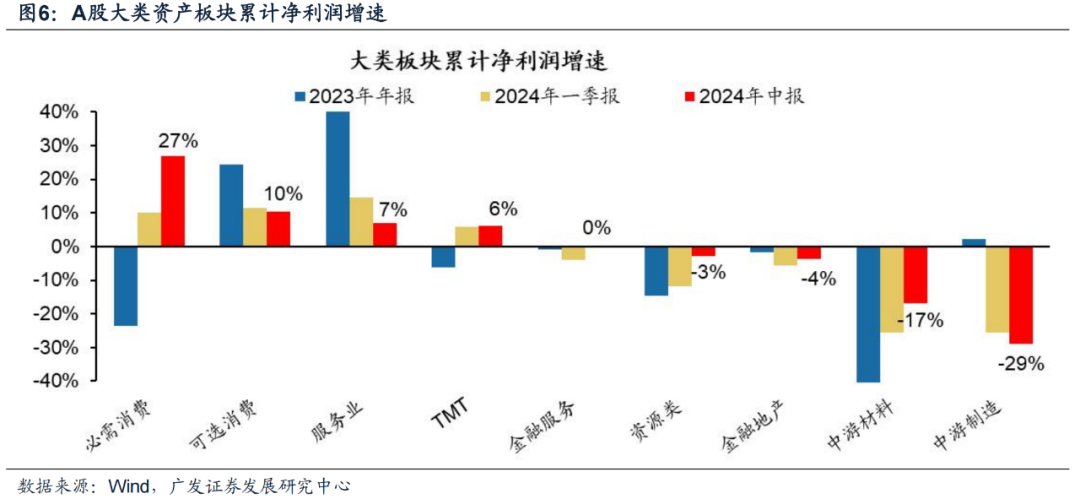

从大类板块来看,可选消费、资源、TMT板块相对更优,出口/出海等行业形成正贡献。营收同比能够改善的是:中游材料(负增收敛)、TMT(正增加速);净利润增速改善较多的是:必需消费、资源类、中游材料;TMT保持稳定;ROE改善较多的是:可选消费、必选消费和资源类。

营收同比为正,且中报较一季报提速的:电子、计算机、环保、有色、化工、美容护理。

分行业看,ROE改善的主要集中于消费及上游资源。

ROE改善幅度居先的领域为农林牧渔、社会服务、家用电器、有色金属、汽车;回落程度居先的行业为房地产、电力设备、建筑材料、传媒。

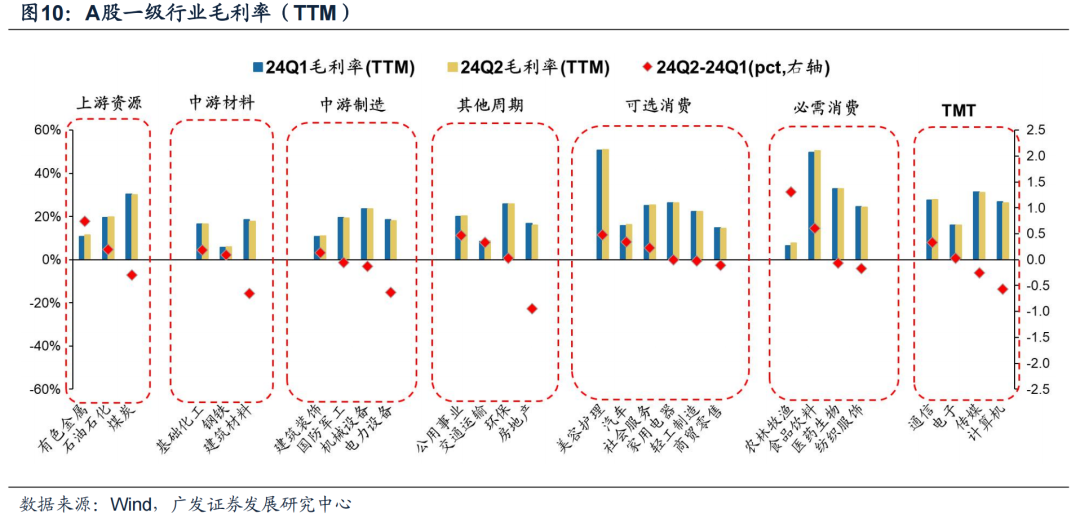

分行业看,消费及上游资源毛利率得到改善,而地产链及TMT的毛利率有所回落。中报来看,农林牧渔、有色金属、食品饮料、美容护理、公用事业的毛利率改善幅度居前,房地产、建筑材料、电力设备、计算机的毛利率下行幅度居前。

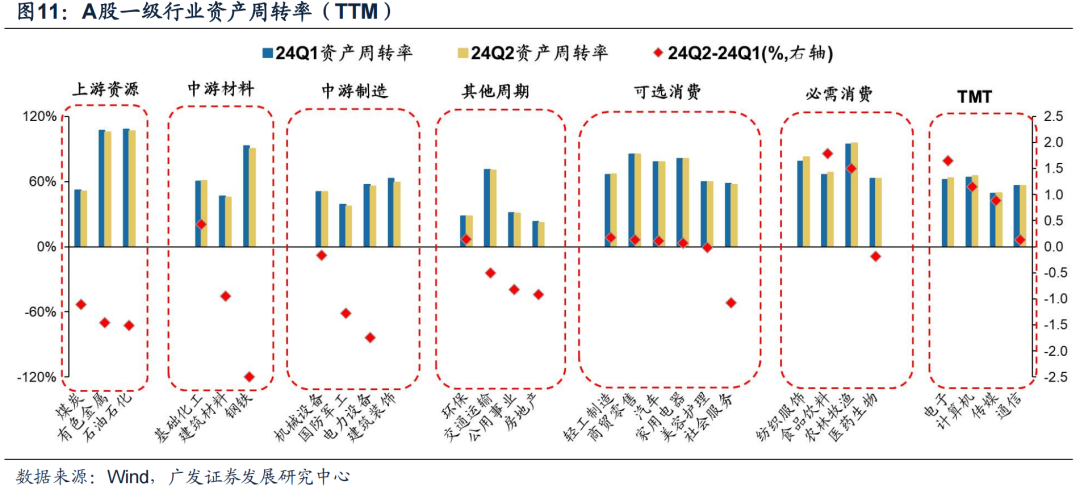

分行业看,TMT和必需消费的资产周转率得到改善,而上游资源、中游材料和中游制造的资产周转率有所回落。中报来看,纺织服装、农林牧渔、电子、计算机、传媒的资产周转率改善幅度居前,建筑装饰、钢铁、煤炭、有色金属、石油石化的资产周转率下行幅度居前。

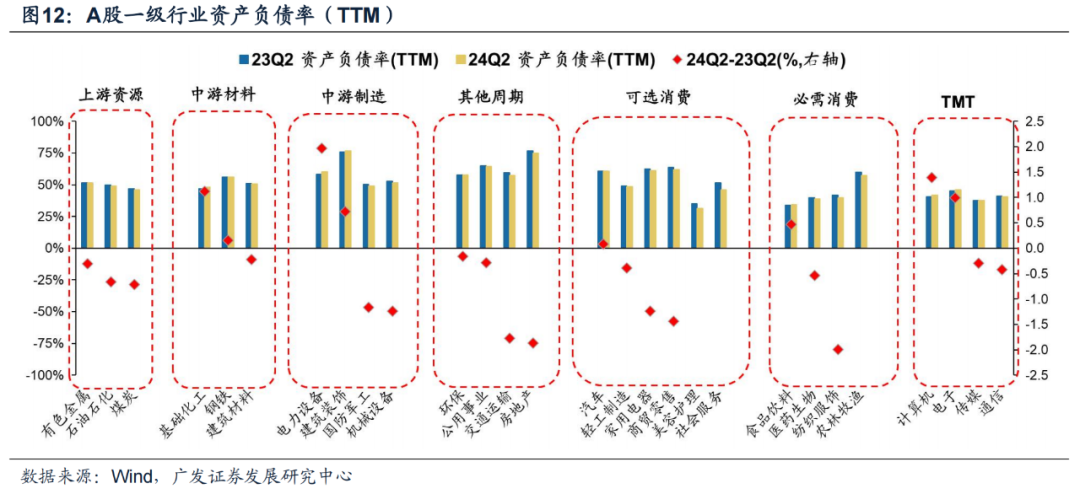

较去年同期,大多数行业仍在去杠杆,部分TMT资产负债率逆势提升。

资产负债率有季节性,用24Q2与23Q2进行比较,计算机、电子、电力设备、基础化工的资产负债率上升幅度居前,社会服务、美容护理、农林牧渔、房地产、交通运输的资产负债率回落幅度居前。

中报来看,净利润同比连续两个季度加速的行业集中于:上游资源、中游材料、农林牧渔、电子。

筛选中报相对24年一季报、23年年报连续加速的行业,这些行业主要分布在:上游资源(工业金属、炼化及贸易)、中游材料(化学原料、农化制品、塑料、化学纤维、化学制品)、电子(光学光电子、半导体、元件)、农林牧渔(渔业、养殖、饲料)。

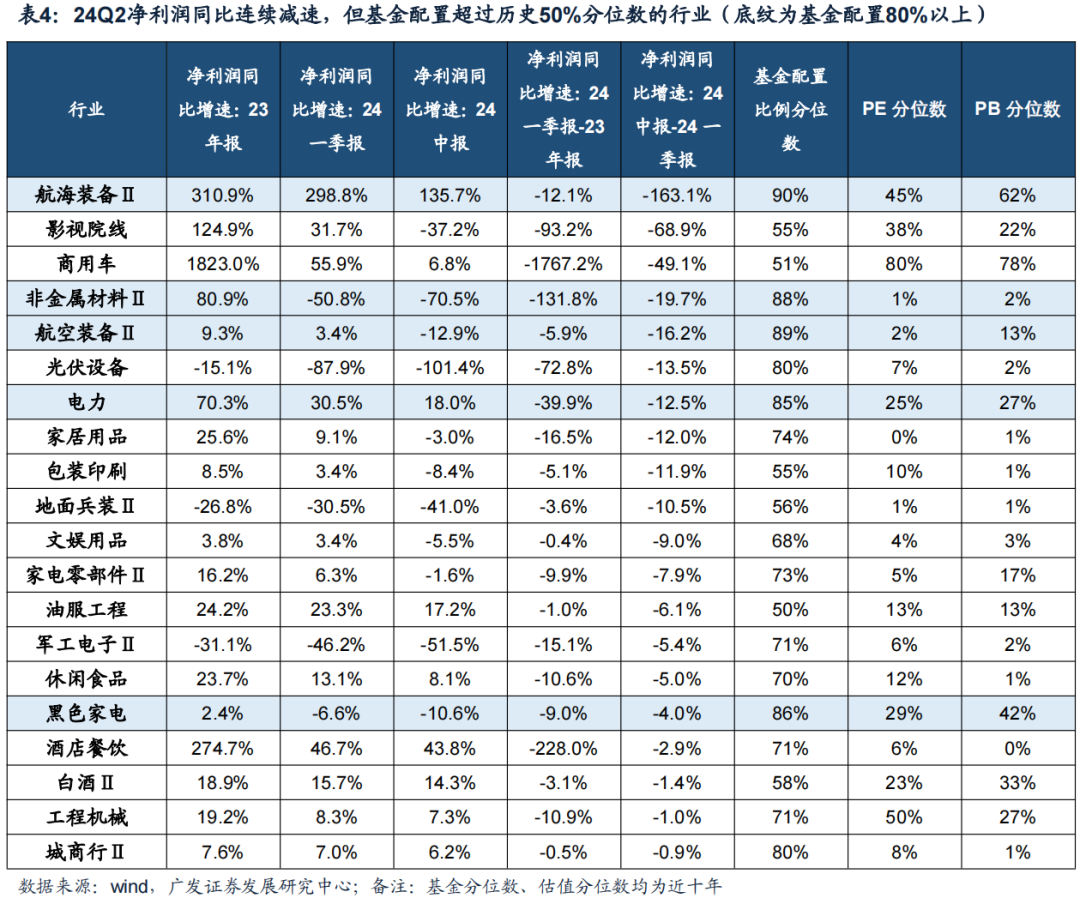

中报净利润同比仍在连续大幅减速且基金配置比例较高的行业,主要集中在部分内需领域,其中基金配置分位数在80%以上的行业主要集中在:非金属材料、电力、黑色家电。

三、风险提示

地缘政治冲突超预期;全球流动性收紧斜率超预期(美联储宽松不及预期、欧央行快速加息、日本央行宽松货币政策转向等);宏观经济下行压力超预期,国内“稳增长”政策落地效果仍有不及预期风险(出口超预期受海外需求拖累、地产消费信心难恢复等)等。

本文转载自“晨明的策略深度思考”微信公众号,智通财经编辑:李佛。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张倩 好配资炒股开户官网